Блог им. M2econ |Наглядно: ключевая ставка, процентный коридор и его возможная отмена

- 12 февраля 2024, 12:58

- |

С 2014 года Банк России использует практику жёсткого процентного коридора. Но в период быстрого экономического роста 1999-2008 года было не так. Разберёмся.

О процентном коридоре

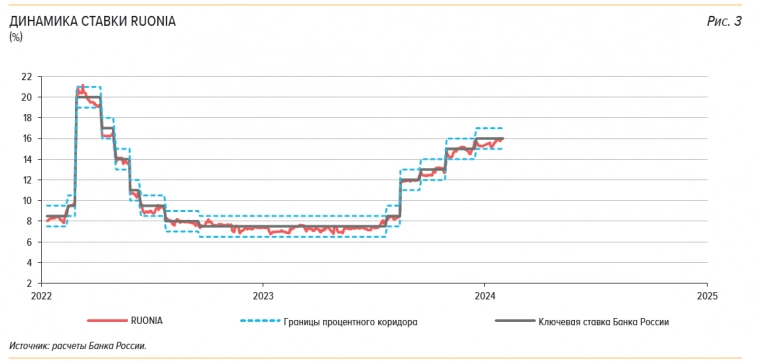

В свежем обзоре денежно-кредитных условий от Банка России приведена такая диаграмма.

Что на ней видно.

- Верхняя граница (верхний голубой пунктир). Это ключевая ставка плюс 1 процентный пункт.

Ставки межбанковского кредитования не превышают верхнюю границу коридора, потому что по «верхней границе» всегда можно взять деньги взаймы у ЦБ. И смысла брать у других банков за более высокую цену нет. - Нижняя граница (нижний голубой пунктир). Это ключевая ставка минус 1 процентный пункт.

Ставки межбанковского кредитования («межбанка») не опускаются ниже нижней границы, потому что по этой ставке деньги всегда можно внести на депозит банка в ЦБ. Поэтому давать деньги кому-то в долг по более низкой ставке для банков не имеет смысла.

Есть ещё вопрос доступа к ликвидности ЦБ, вопрос залогов, но в целом всё именно так.

( Читать дальше )

- комментировать

- 3.9К

- Комментарии ( 1 )

Блог им. M2econ |Индикатор ЦБ: десятилетний “украинский кризис” в экономике позади

- 25 января 2024, 15:15

- |

Бизнес-климат в России вернулся на уровень «домайданного» 2013 года. Это хорошая новость. Но есть и плохая.

===

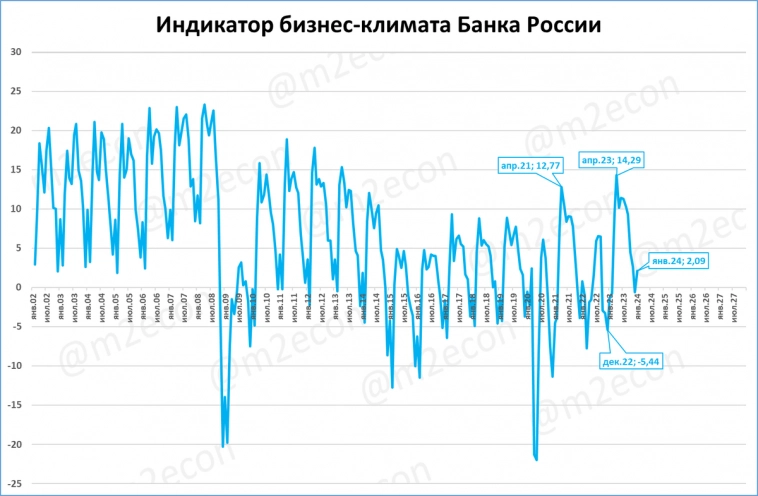

ЦБ опубликовал свой индикатор бизнес-климата за январь. Мы используем исходные (не сезонно-сглаженные) данные этого индикатора: 2,09 пункта в январе.

Это лучший первый месяц года за последние 11 лет (с января 2013 года).

( Читать дальше )

Блог им. M2econ |Индикатор бизнес-климата от ЦБ: новые рекорды и лучший ноябрь за 10 лет

- 23 ноября 2023, 20:00

- |

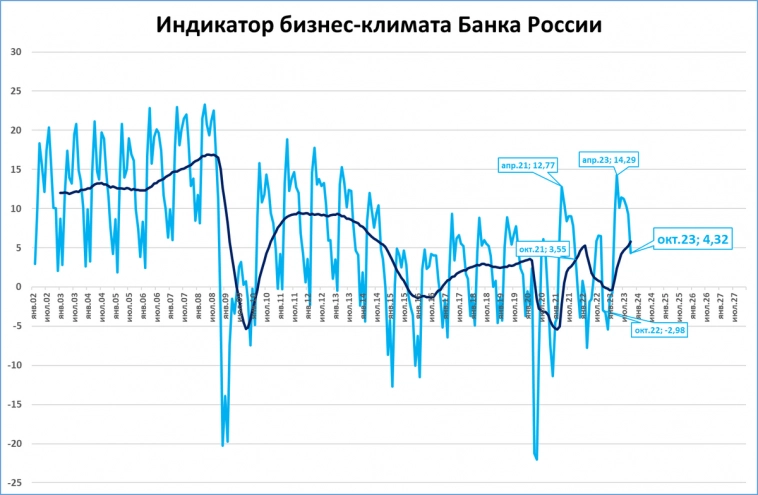

Индикатор бизнес-климата от ЦБ всё растёт. Среднегодовое значение (тёмно-синяя линия) — лучшее с мая 2014 (см. красную пунктирную стрелку).

Таким высоким в ноябре месяце индикатор не был с 2013 года.

( Читать дальше )

Блог им. M2econ |ЦБ и Василиса Премудрая или Дефляция под маской (часть 1)

- 14 ноября 2023, 11:36

- |

Вениамин Вернанке*, 2015 год

Если пытаться старательно имитировать чьи-то приёмы, неверно понимая механизм их действия, то результат может оказаться совсем не таким, как ожидалось. Именно так происходит с инфляционным таргетированием в России. А всё потому, что, как волк в овечьей шкуре, под маской номинальной инфляции в России скрывается реальная дефляция. И сокращение денежной массы, применяемое Центробанком как лекарство, лишь усугубляет ситуацию.

===

История знает много примеров, когда копирование удачных практик приводило в «ловушку имитации» — желаемые результаты не достигались, а иногда достигались результаты, противоположные ожидаемым.

Перейдя к режиму таргетирования инфляции по примеру многих других стран, ЦБ России попал в такую «ловушку имитации». Главная проблема в том, что под маской номинальной инфляции в России скрывается вызванная сокращением реальной денежной массы реальная дефляция. И борясь с инфляцией путём дальнейшего сокращения денежной массы, ЦБ только усугубляет проблему. Структура экономики при этом серьезно ухудшается.

( Читать дальше )

Блог им. M2econ |Набиуллина загоняет экономику под стагнационный потолок

- 08 ноября 2023, 10:07

- |

Завтра, 7 ноября, может выйти оценка ЦБ по денежной массе на 1 ноября.

Мы же попробуем посчитать динамику реальной денежной массы, опираясь на динамику узкой денежной базы. Получается такая картинка.

С 13,8% на 1 октября темпы роста реальной денежной массы, по этим предварительным расчётам, снижаются до 11,5%.

Эльвира Набиуллина загоняет реальную денежную массу (РДМ), а вместе с ней и экономику России в привычные для «времён Набиуллиной» стагнационные рамки.

Импульс, который получила экономика, ещё продолжит сказываться на динамике ВВП. Но очевидно, что этот импульс произошёл не благодаря, а вопреки действиям ЦБ (см. «Кого благодарить за устойчивость российской экономики» и «Экономика России растёт не благодаря, а вопреки действиям экономических властей»).

===

А как мы радовались, когда Набиуллина пробивала свой стагнационный потолок!

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

( Читать дальше )

Блог им. M2econ |Путь Набиуллиной: пол-пути до Пола Волкера (о повышении ставки ЦБ)

- 29 октября 2023, 17:56

- |

Один правильный шаг Эльвира Набиуллина сделала: повысила ставку и не собирается её быстро снижать. Осталось сделать второй: не замедлять, а ещё лучше — ускорять рост денежной массы. Именно так поступал кумир Эльвиры Набиуллиной — Пол Волкер.

===

Банк России объявил о повышении ключевой ставки сразу на два процентных пункта до 15%.

Это намного лучше, чем повышение на 1 процентный пункт, ожидаемое аналитиками.

( Читать дальше )

- комментировать

- 14.1К |

- Комментарии ( 70 )

Блог им. M2econ |Индикатор бизнес-климата Банка России ставит десятилетние рекорды

- 21 октября 2023, 14:33

- |

В октябре индикатор бизнес-климата, публикуемый Банком России составил 4,32 пункта.

Кажущееся падение индикатора (голубая линия на графике) – это следствие сезонности. Если сравнить индикатор с октябрём 2021 года (3,55 пункта), то нынешний намного выше. Не говоря уже о сравнении с октябрём 2022 года (-2,98 пункта).

Ещё проще будет сказать, что октябрь 2023 года стал лучшим октябрём с 2013 года (за 10 лет).

( Читать дальше )

Блог им. M2econ |Денежная база в сентябре резко замедлила рост

- 20 октября 2023, 19:47

- |

На 1 октября денежная база в широком определении (далее – ДБ) составила 24,8 трлн рублей.

Номинально это лишь немного уступает историческому рекорду, установленному месяц назад.

Но в реальном выражении (после корректировки на инфляцию) картина другая.

( Читать дальше )

Блог им. M2econ |Не надо печалиться

- 19 сентября 2023, 10:13

- |

Долгосрочные планы ЦБ могут внушить печаль и уныние. Темпы роста денежной массы (и реальной денежной массы тоже) в этих планах заложены смехотворные: 6-11% в 2025 и 2026 годах.

===

Но вот вам оптимизма в ленту: в 2021 году такие планы тоже ничего хорошего не обещали. Ожидался «жидкий» рост денежной массы на 9-13% в 2022 и на 7-11% в 2023 годах.

===

Не было бы счастья, да несчастье помогло. В 2022 году денежная масса выросла на 24,4%. В 2023 году рост ниже 23% не опускался ни разу, а в своём недавнем прогнозе ЦБ ожидает рост по итогам года на 18-22%.

===

Остаётся надеяться, что и в будущем планы ЦБ не исполнятся, а жизнь заставит действовать так, как и в 2022-23 годах, то есть, с пользой для экономики

Блог им. M2econ |ЦБ повысил ставку с 12 до 13% – нерешительный шаг в нужном направлении

- 17 сентября 2023, 21:37

- |

Эльвира Набиуллина понемногу учится. Но долго. И стране её обучение обходится дорого.

ЦБ повысил ставку до 13%

ЦБ повысил ставку до 13%.

Это шаг в правильном направлении, правда, опять нерешительный. Выражаясь образно, ЦБ рубит хвост по частям.

Набиуллина: «Быстрого снижения ставок не будет»

На последующей после решения пресс-конференции Эльвира Набиуллина отметила, что в нынешнем цикле ЦБ не будет снижать ставку резко, как было в 2015 и 2022 годах.

Она объяснила это тем, что те повышения были вызваны опасениями за стабильность финансовой системы, а нынешнее повышение направлено на стабилизацию инфляции. Цитируем:

«Некоторые участники ожидают повторения сценариев 2014 и 2022 годов, когда мы достаточно быстро перешли к смягчению денежно-кредитной политики. Но текущий цикл отличается от предыдущих. Прошлые эпизоды значительного повышения ставки во многом были связаны с рисками для финансовой стабильности. Когда эти риски уходили, мы снижали ставку. В этот раз ситуация другая. Мы повысили ключевую ставку из-за реализации инфляционных рисков. И будем удерживать ее на высоких уровнях достаточно продолжительное время — до тех пор, пока не убедимся в устойчивом характере замедления инфляции.»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс